�܂��͂����炢�I NISA�̊T�v

���NISA�̔�ېŊ��Ԃ�5�N��

���NISA�͍��́u���~���瓊���ցv�̕��j�ɂ��A�����̎��Y�`���̌㉟�������邱�Ƃ�ړI�Ƃ���2014�N1���ɃX�^�[�g�������x�ł��B���NISA�͓����œ������v���ېłŎ�邱�Ƃ��ł��鐧�x�ŁA��ېłƂȂ���Ԃ�5�N�Ԃł��B

���NISA��2014�N����X�^�[�g�������x�Ȃ̂ŁA2019�N�ɏ��߂Ĕ�ېŊ��Ԃ�5�N�Ԃ��o�߂���l������A�ǂ̂悤�ɑΏ����Ă����̂��Ƃ������Ƃɋ^��������n�߂�l�������悤�ł��B

�܂��͈��NISA�̐��x�������炢���A5�N�o�ߌ�͂ǂ�����Ηǂ��̂����m�F���܂��傤�B

���NISA�̊T�v

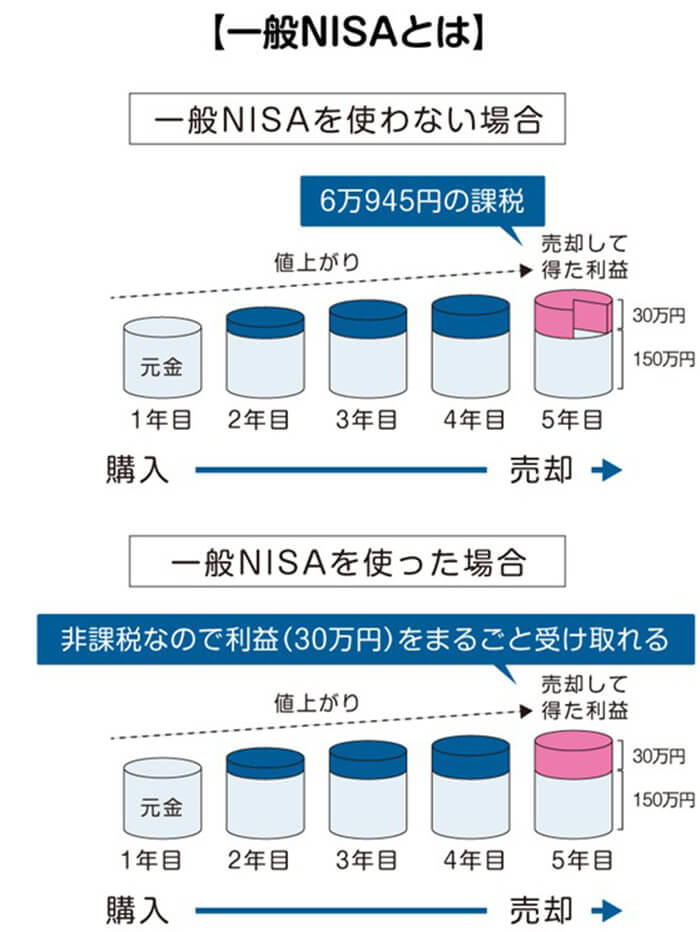

���NISA���x�́A��ꊔ���Ⓤ���M���ɓ��������āA�l�オ��v�╪�z�����������ꍇ�͗��v�ɑ��Đŋ���������Ȃ��Ƃ������̂ł��B�������A�����瓊�������Ă����̕��̗��v�ɐŋ���������Ȃ��킯�ł͂Ȃ��A�N�Ԃ̔�ېŘg��120���~�ƌ��܂��Ă��܂��B

��ʓI�ȓ����ł́A���v�ɑ���20.315���̐ŋ���������܂��B

���NISA�ł́A�N�Ԃ̍ő��ېŘg120���~�𓊎�����150���~�ɂȂ����ꍇ�A3�O���̗��v�ɑ��Đŋ���������܂���B

���������NISA�𗘗p���Ă��Ȃ��ꍇ�A���v30���ɑ���20.315���̐ŋ��������邽�߁A6��945�~���ŋ��ƂȂ�A�茳�Ɏc�闘�v��23��9,055�~�ɂȂ��Ă��܂��܂��B

�܂��A���NISA�ŗ��v�ɐŋ���������Ȃ����Ԃ́u5�N�ԁv�ƌ��܂��Ă��܂��B

�ł́A����5�N�ԂƂ��������������Ƃ��A�ǂ̂悤�ȑΉ����K�v�Ȃ̂ł��傤���B

���NISA�̏ڂ����d�g�݂⊈�p���@�ɂ��Ă͈ȉ��̋L�����Q�l�ɂ��Ă��������B

�y�֘A�L���zNISA�Ƃ́H��{�⒍�ӓ_�A���p���@��m�낤�I

���NISA��1�x�����u�J��z���v���ł���

���NISA�̔�ېŊ��ԁi5�N�ԁj�I����̑I����

1����������Ă݂܂��傤�B

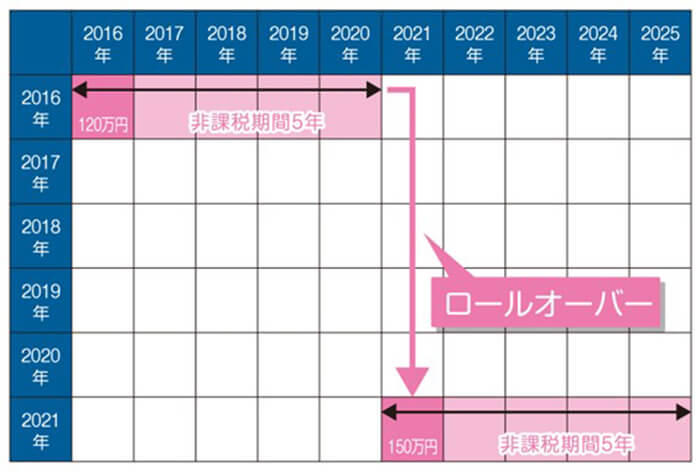

2016�N�Ɍ��{120���~�œ������X�^�[�g�B�����Ɏ��Y�͑������A2020�N�ɔ�ېŊ��Ԃ�5�N���I�����悤�Ƃ��Ă��܂��B120���~�̌��{��2020�N��150���~�܂ő��������Ƃ��܂��B

5�N�o�ߌ�̑I�����Ƃ��Ă͉��L��3�ʂ�ł��B

�@���̔�ېŘg�ɌJ��z��������i���[���I�[�o�[�j

1�ڂ̕��@�́A150���~��2021�N�̈��NISA�̔�ېŘg�ɓ������@�ł��B

���̂悤�ɂ���܂ʼn^�p���Ă���������5�N�Ԍo�ߌ�ɌJ��z�������邱�Ƃ����[���I�[�o�[�Ƃ����܂��B���[���I�[�o�[�̏ꍇ�́A120���~�̔�ېŘg���Ă��Ă��J��z�������邱�Ƃ��\�ł��B�܂荡��̏ꍇ��120���~�̔�ېŘg����150���~���J��z�����Ƃ��\�ł��B

���[���I�[�o�[�̒��ӓ_

���[���I�[�o�[�����p�����5�N�̔�ېŊ��Ԃ��߂��Ă����������^�p���ł���̂ŁA�֗��Ȑ��x�Ƃ����܂����A�ȉ��̂悤�Ȓ��ӓ_�����邱�Ƃ��m���Ă����܂��傤�B

�V���ȓ������ł��Ȃ�

150���~��2021�N���̔�ېŘg�ɌJ��z���������ƂŁA2021�N����120���~�̔�ېŘg�͂��łɎg�����Ă��܂��܂����B���̂��߁A2021�N�ɐV����120���~���̓��������邱�Ƃ��ł��܂���B

���[���I�[�o�[�̌��ʌ��{���ꂷ�邱�Ƃ�

�܂��A�����͉��i���ϓ����邽��150���~���J��z��������Ƃ����Ă��̌�����v���o��Ƃ͌���܂���B���{120���~��150���~�ɑ������̂ɁA���[���I�[�o�[�������ƂŌ�X���{���ꂷ��\��������̂Œ��ӂ��K�v�ł��B

���[���I�[�o�[�͑傫�Ȏ����ł���ɑ傫�Ȏ��v��_���āA�Ȃ�����ېł̉��b�������Ƃ����l�Ɍ����Ă��܂��B

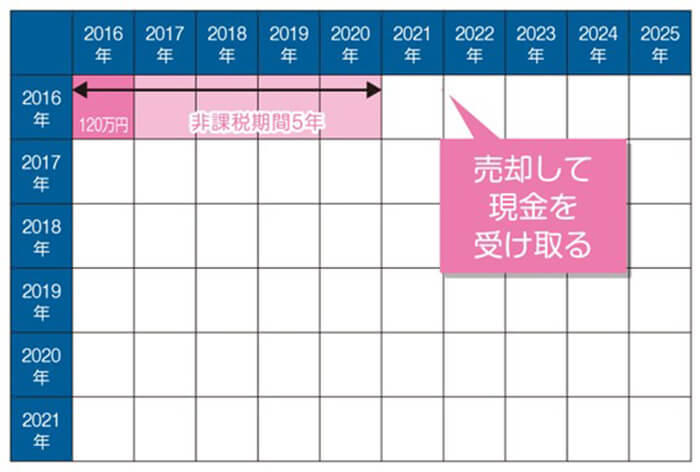

�A���p�����Ĕ�ېŌ��ʂ�����

���{120���~���������̂�150���~�Ŕ��p���A���̂܂��P�[�X�ł��BNISA���x�𗘗p���Ă���̂ŗ��v30���~���ɐŋ���������܂���B��ېŌ��ʂ��ő�����āA�I������p�^�[���ł��B

���������̂��ƁA���ɂǂ��ɂ������������ɗa�������Ȃǂɓ���Ă��������̏ꍇ�́A�傫�����Y�𑝂₷���Ƃ͂ł��Ȃ��ł��傤�B

���̏ꍇ�́A2021�N�̔�ېŘg120���~��S�ė��p���邱�Ƃ��\�ł��B

���������̗��v�͊m�肳���āA�V����120���~�̔�ېŘg�𗘗p�������l�Ɍ����Ă�����@�ł��B

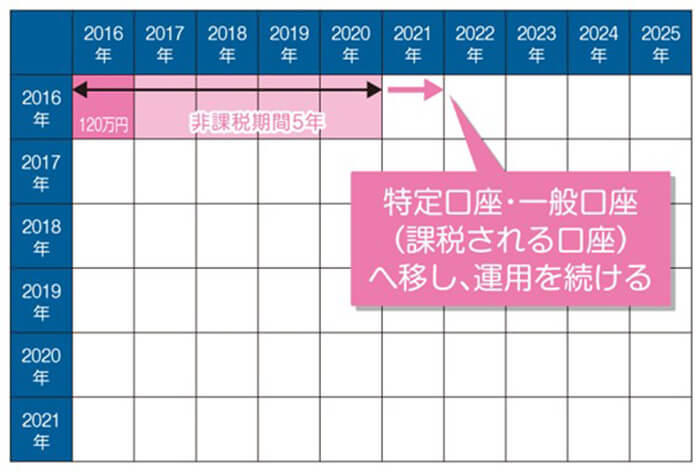

�B��������E��ʌ����ŕۗL����

��������E��ʌ����Ɉڂ��ĕۗL������@������܂��B

����������ʌ����͉ېł���铊���p�̌����ł��BNISA�����œ������đ��������v�͔�ېłŎ���̂ɑ��A��������E��ʌ����œ������đ��������v�ɂ͐ŋ���������܂��B

�܂��A���̏ꍇ��2021�N��NISA�����̔�ېŘg��120���~�������g�p�Ȃ̂őS�ė��p���邱�Ƃ��ł��܂��B

NISA�Ŕ�ېŘg���������������s���A��������E��ʌ����ł���ɒlj��œ������s���Ƃ����A�����ɑ��ĐϋɓI�Ȑl�������Ă�����@�ł��B

�@�`�B�̑g�ݍ��킹����@������܂��B

����܂ŏq�ׂĂ����@�`�B�̕��@��g�ݍ��킹����@������܂��B150���~�̂���50���~�p���Ď��A50���̓��[���I�[�o�[�A�c���50�����������E��ʌ����ŕۗL����Ƃ������@������܂��B�g�ݍ��킹�ɂ��Ă͂����g�̌��݂̎����⒙�~�z�A���Y�A����̎x�o�\��Ȃǂ܂��Č������Ă����܂��傤�B

���NISA��2023�N�ɏI�����A2024�N����VNISA���J�n

���NISA��2023�N�I���i��ېŊ��Ԃ�2027�N�܂Łj�\��ł������A�VNISA��2024�N����X�^�[�g���邽�߁A�����uNISA���x�v�ւ̐V�K�\�����݉\���Ԃ�2028�N�܂ʼn�������邱�ƂɂȂ�܂����B

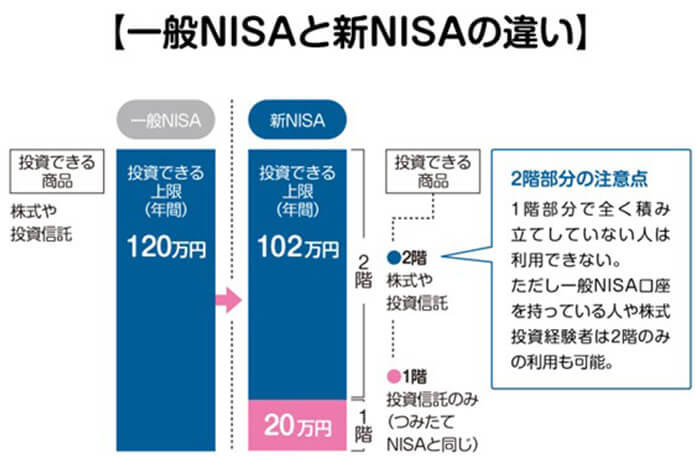

�VNISA�̍ő�̓����́A�����Ώۏ��i��2�K���č\���ɂȂ����Ƃ����_�ł��B���܂ł�NISA�Ώۏ��i�łȂ����N��120���~�܂łȂ玩�R�ɏ��i���w�����邱�Ƃ��ł��܂����B

�������VNISA�ł́A1�K�����ɂ��Ă͕��U�������ʂ�����A�݂���NISA�Ɠ������i�ʼn^�p���A��ېŘg�̏���͔N��20���~�ł��B2�K�����͌ʊ��⊔�������M���ʼn^�p���邱�Ƃ��ł��A��ېŘg��102���~�ł��B

1�K��2�K�ɕ������̂́A1�K�����̐ϗ��^�p���x�[�X�Ƃ��邱�Ƃň��肵�����Y�`���𐄐i���邱�Ƃ��_���ƍl�����܂��B

��ېŊ��Ԃ�5�N�ԂŕύX���Ȃ����߁A����̈��NISA�Ɠ��l�ŁA�Z���`�����^�p���ړI�̏ꍇ�Ɍ����Ă��܂��B�܂��A�VNISA�����������w���ł��鏤�i�������A���X�N�̍������i�ɐϋɓI�ɓ������āA�Ȃ�����ېŘg�̉��b�������l�Ɍ����Ă��܂��B

��ېŘg���g���ď��Ɏ��Y�`�����悤

���NISA�͎戵���i���L�x�ŁA���X�N�͍����ł������^�[���̑傫�����i�ɓ��������邱�Ƃ��ł��A�Ȃ������v���ł�Δ�ېłƂȂ�܂��B

�܂����i�̒��ɂ͓����M��������A���Y���U�̌��ʂŔ�r�I���X�N���Ⴍ���肵�����^�[�����鏤�i�����݂��܂��B���X�N���������i�ɒ�R������ꍇ�́A�����M����I������Ɨǂ��ł��傤�B

5�N�̔�ېŘg���Ԃ̌o�ߌ�̓��[���I�[�o�[���\�ŁA���̂܂܌p�����ē��������邱�Ƃ��ł��܂��B

����A�VNISA�̓����ɂ���āA���X�N�����Ȃ�����傫�ȃ��^�[����^�p�ƁA�����ςݗ��Ă����Ă�����莑�Y�`�����s���^�p��g�ݍ��킹�邱�Ƃ��\�ɂȂ�\��ł��B

�����ŗ��v���o���ꍇ�̐ŋ���20.315���ł��B���ɑ傫�ȗD���Ƃ������Ƃ��ĔF�����āA���Ɏ��Y�`�������Ă����܂��傤�B